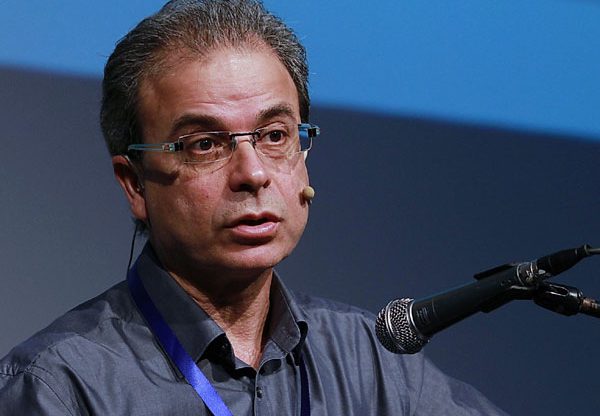

רו"ח צורי תמם, בנק ישראל: "בשיתוף נתוני האשראי יש סיכויים וגם סיכונים"

לדברי תמם, מנהל התחום העסקי במאגר נתוני האשראי של בנק ישראל, "מאגר מרכזי יסייע להגברת התחרות בשוק האשראי הקמעונאי"

"בנק ישראל פועל להקמה ולהפעלה של מערכת לשיתוף בנתוני אשראי בישראל, הכוללת מאגר נתוני אשראי מרכזי. בשיתוף נתוני האשראי יש סיכויים – וגם סיכונים". כך אמר רו"ח צוריאל תמם, מנהל התחום העסקי, מאגר נתוני אשראי, בנק ישראל.

רו"ח תמם, עד באחרונה סגן המפקח על הבנקים, דיבר בכנס החצי השנתי של IIA, איגוד המבקרים הפנימיים בישראל. הכנס, בהפקת אנשים ומחשבים, נערך אתמול (ד') במרכז הכנסים אווניו, קריית שדה התעופה.

לדברי רו"ח תמם, "בנק ישראל מקים את המערכת לשיתוף נתוני האשראי, על בסיס חוק נתוני אשראי התשע"ו – 2016, אשר חוקק באפריל השנה". הוא ציין כי "מאגר נתוני אשראי מרכזי יסייע להגברת התחרות בשוק האשראי הקמעונאי, ירחיב את הנגישות לאשראי, יאפשר הרחבת המידע העומד לרשות נותני האשראי בבואם להעריך את רמת סיכון האשראי של הלקוח, ויהווה בסיס מידע לא מזוהה. מידע לא מזוהה זה ישמש את בנק ישראל לשם ביצוע תפקידיו, לרבות לצורכי מחקר מקרו-כלכלי ופיתוח כלי מדיניות אפקטיביים".

לשפוך את פרטי המידע

על פי סעיף 3 בחוק, אמר רו"ח תמם, "בנק ישראל יאסוף נתוני אשראי ממקורות מידע, יחזיק את הנתונים וימסור אותם ללשכות אשראי וללקוחות".

הוא ציין כי המטרות בהקמת המאגר הן: הגברת התחרות בשוק האשראי הקמעונאי; הרחבת הנגישות לשוק האשראי; צמצום האפלייה במתן האשראי; יצירת בסיס מידע לא מזוהה, אשר ישמש את בנק ישראל".

"בשנתיים וחצי הקרובות נקים את המאגר", אמר רו"ח תמם, "ולאחר מכן, במשך שנתיים וחצי נוספות, הם 'ישפכו' את פרטי המידע". לדבריו, בעבודות ההכנה שנעשו טרם הקמת המאגר, "הפקנו לקחים מהעולם: חקיקה דומה בארצות שונות הביאה לגידול בשימוש בנתוני אשראי, והשפיעה על תהליכי החיתום".

על פי רו"ח תמם, "אם יש משהו ערכי במאגר, זה הרצון שלנו לשנות את מאזן הכוחות בין הלווה למלווה – כך שהלווה יהיה זה אשר יעמוד בראש הפירמידה. המטרה – לאסוף מידע בתחום, כך שהוא ישמש את הלקוח. הלקוח הוא יהיה זה אשר יאשר או יאסור את העברת המידע אודותיו".

האם המחירים יירדו?

האתגרים בפרויקט, ציין, "הם לוחות זמנים, עמידה בדרישות החוק, תכולה מלאה של המאגר, איכות טובה של הנתונים – ועמידה בתקציב".

הסיכונים, תיאר רו"ח תמם, "נוגעים לכמה היבטים: הראשון, סיכון לקוח. איך להתמודד עם האדישות של הלקוחות, ועם חוסר יכולתם להתמודד עם סיכונים פיננסיים".

הסיכון השני, ציין, "הוא הלשכות, הן המתווכים בין המאגר ובין השוק: האם יקומו לשכות? האם הן יתנו שירות טוב לציבור? האם יהיו יותר מדי לשכות?".

הסיכון השלישי, על פי רו"ח תמם, הוא "הסיכון התפעולי. מדובר בהסדר לשיתוף נתוני אשראי, אלא שלמרות שחוקק חוק בנושא, המחוקק מפחד משיתוף שכזה". סיכון נוסף, ציין "הוא סיכון נותני האשראי. האם מספרם יגדל? האם התמהיל שלהם ישתנה".

הוא סיים בציינו את הסיכון האחרון – "אפקטיביות, האם המחירים יירדו"?

תגובות

(0)