בעשור האחרון: זינוק של 800% בסכום האקזיטים

עשור מצוין ל-"תעשיית" האקזיטים הישראלית: זינוק במספר ובסכום האקזיטים, לרבות הרכישות הבולטות של מובילאיי, מלאנוקס, ווייז וחברות נוספות - כך עולה מדו"ח מיתר IVC ● מגמה חיובית - גם בשנה האחרונה

"תעשיית" האקזיטים של החברות הישראליות ממשיכה לפרוח: סכום העסקאות זינק בעשור האחרון ב-800% ובשנה האחרונה הוא עלה ביותר מ-60% – כך על פי דו"ח שפרסמה הבוקר (ג') מיתר IVC.

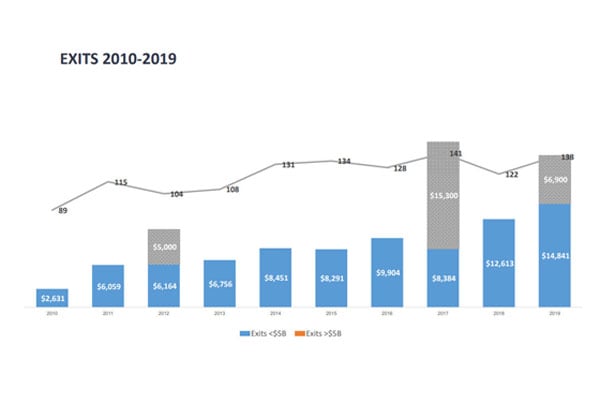

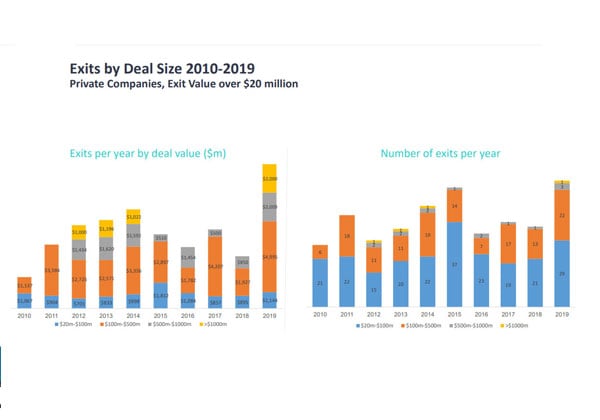

במהלך כלל העשור בוצעו 1,210 עסקאות בסכום כולל של יותר מ-111 מיליארד דולר. לעומת העשור הקודם, מדובר בזינוק של פי 1.5 במספר העסקאות ופי שניים בסכומן. הבולטת שבהן הייתה רכישת מובילאיי על ידי אינטל תמורת 15.3 מיליארד דולר. עסקה בולטת נוספת השפיעה לטובה על הנתון בשנה החולפת – רכישת מלאנוקס על ידי אנבידיה בסכום של 6.9 מיליארד דולר. ככלל, סכום האקזיטים ב-2019 עמד על 21.7 מיליארד דולר ב-138 עסקאות אל מול 122 עסקאות שהניבו לחברות הנמכרות 12 מיליארד ב-2018.

מקור: מיתר IVC

עוד אקזיטים בולטים במהלך העשור

רכישות בולטות נוספות של חברות ציבוריות במהלך העשור היו קניית ריטליקס על ידי NCR ב-2012 תמורת 800 מיליון דולר; מכירת גיוון אימאג'ינג של נוחי דנקנר לקווידיין האירית ב-2013 בתמורה ל-970 מיליון; הרכישה של לומאניס על ידי XIO תמורת 510 מיליון (במניות) ב-2015; עסקה כל ישראלית – מכירת איזיצ'יפ למלאנוקס ב-811 מיליון ב-2015; מכירת נוירודרם לחברת הפארמה של מיצובישי ב-1.1 מיליארד ב-2017; ושלוש עסקאות שבוצעו ב-2018: רכישת אורבוטק על ידי KLA-Tencor ב-3.4 מיליארד, רכישת אימפרבה על ידי תומה בראבו ב-2.1 מיליארד והעסקה שבה מדטרוניק קנתה את מזור רובוטיקס תמורת סכום של 1.6 מיליארד דולר.

האקזיטים הבולטים של חברות ישראליות פרטיות במהלך העשור הם: אנוביט, שנמכרה לאפל ב-2011 תמורת 390 מיליון דולר; מכירת סינמדיה לסיסקו ב-2012 תמורת חמישה מיליארד (ב-2018 היא מכרה אותה לפרמירה במיליארד דולר "בלבד"); רכישת ווייז על ידי גוגל ב-2013, בסכום של יותר ממיליארד; קניית טראסטיר על ידי יבמ באותה השנה, ב-650 מיליון; רכישת וייבר על ידי רקוטן היפנית שנה לאחר מכן, ב-900 מיליון; מכירת אקס ליבריס לפרוקווסט בחצי מיליארד ב-2015; רכישת ענקית הגיימינג פלייטיקה על ידי ג'איינט אינטראקטיב גרופ הסינית ב-2016, תמורת 4.4 מיליארד; מכירת דטורמה לסיילספורס ב-2018, תמורת 850 מיליון; ומכירתה אשתקד של לומאניס לקרן הפרייבט אקוויטי ברינג בעסקת מניות בשווי של 1.2 מיליארד דולר. בשנה שעברה, העסקה הבולטת הייתה רכישת הבאנה לאבס על ידי אינטל בשני מיליארד דולר.

מקור: מיתר IVC

החברה שביצעה בעשור האחרון את הרכישות הרבות ביותר בישראל היא גוגל, עם 12 במספר, אחריה אינטל, שרכשה 10 חברות, ובמקום השלישי, עם תשע חברות כל אחת, נמצאות מיקרוסופט ואיירון סורס. בהמשך הרשימה, עם שמונה חברות, עומדת קווידיין-מדאטרוניק, ואפל, ברודקום וצ'ק פוינט רכשו (כל אחת) שבע חברות כחול לבן. החברה שביצעה רכישות בסכום הכולל הגבוה ביותר – 17.72 מיליארד דולר – היא אינטל, בגלל רכישת הענק של מובילאיי. הרחק מאחוריה, עם קרוב ל-6.1 מיליארד דולר, נמצאת סיסקו, כשבהמשך קווידן-מדאטרוניק (3.42 מיליארד), סיילספורס (2.29 מיליארד), גוגל (1.77 מיליארד, בעיקר בגלל רכישת ווייז) ופאלו אלטו עם כמעט 1.5 מיליארד דולר. סכום הרכישות הכולל שביצעו יתר החברות הגיע לפחות ממיליארד דולר כל אחת.

אקזיט העשור. מימין: זיו אבירם ופרופ' אמנון שעשוע, מייסדי מובילאיי. צילום: יח"צ

2019 – שנה של שיאים

עוד עולה מהנתונים כי 2019 היא שנת שיא בעשור האחרון גם מבחינת מספר האקזיטים בשווי של יותר מ-100 מיליון דולר – 26 במספר. לשם השוואה, ב-2018 עמד המספר על 14 עסקאות וב-2010 – על שש בלבד. כמו כן, נרשמה עלייה חדה בהיקף האקזיטים בחברות מגובות הון סיכון: 7.1 מיליארד דולר ב-2019 לעומת 2.7 מיליארד דולר ב-2018. לעומת זאת, נתוני הדו"ח מצביעים על ירידה במספר האקזיטים של חברות פרטיות בסכומים שמתחת ל-20 מיליון דולר – מ-70 ב-2018 ל-66 בשנה החולפת. עם זאת, במיתר IVC אומרים כי הירידה הזאת עדיין לא מצביעה על מגמה – אם כי ייתכן שזו תיראה בשנים הקרובות. כך או כך, נתון זה משקף את מגמת העלייה בשווי החברות הפרטיות. נתון נוסף מעלה כי בחמש השנים האחרונות זינק מספר האקזיטים שסכומם עולה על רבע מיליארד דולר פי שלושה – לתשע, לעומת שלוש בחמש השנים שלפני כן.

לפי הדו"ח, אשתקד גדלו הן מספר החברות שגייסו יותר מ-30 מיליון דולר והן ההיקף הכולל של השקעות אלה: 5.1 מיליארד דולר ב-68 חברות לעומת 3.3 מיליארד ב-64 חברות ב-2018. לרוב, מדובר בחברות המוערכות בשווי של 100 מיליון דולר ומעלה. בשנה החולפת נרשמה עסקת המיזוג הגדולה ביותר עד כה בין חברות פרטיות ישראליות – בין טאבולה לאאוטבריין.

בדומה ל-2018, גם ב-2019, חברות אמריקניות ביצעו כ-80% מכלל הרכישות בעסקאות ה-M&A. חלקן של הרוכשות הישראליות נותר צנוע ויציב, הן במונחי שווי והן במספר העסקאות, ועמד ב-2019 על 6% מהן. כמו כן, במהלך השנה הושלמו ארבע הנפקות ראשונות (IPO) של חברות ישראליות בשווקי ההון בארצות הברית.

עוד אקזיט בולט. אייל ולדמן, מנכ"ל מלאנוקס. צילום: ניב קנטור

"תעשייה בעלת שאיפות מרחיקות לכת"

לדברי שירה עזרן, שותפה במשרד מיתר, "בהסתכלות על העשור החולף, השילוב של נתוני שיא בשווי האקזיטים הכולל, המספר היחסי של העסקאות הגדולות, השווי העולה של החברות, כמות חדי הקרן, המשך הגידול בעסקאות ההשקעה הגדולות וההחזרים המרשימים לקרנות הון-הסיכון מעידים על התבססות ההיי-טק כתעשייה בעלת תשתית רחבה ושאיפות מרחיקות לכת. לצד הישגים מרשימים אלה, בולט הפער בין מספרם המוגבל יחסית של אקזיטים של חברות פרטיות בשווי גבוה למספרן הגדל של חברות פרטיות שמגייסות הון בשווי גבוה. אמנם, ב-2019 הגיע מספר האקזיטים של חברות פרטיות בשווי העולה על 100 מיליון דולר לשיא של 26, אולם בממוצע, בחמש השנים האחרונות, הוא עומד על כ-17 עסקאות בשנה. ניכר שכמות החברות שעוברות לשלבי צמיחה משמעותיים גדולה הרבה יותר מאלה שיכולות להגיע לכדי מימוש".

היא ציינה כי "מספר מוגבל זה, יחד עם מיעוט במספר החברות המנפיקות בארצות הברית, מחייבים חשיבה קדימה של מנהלים בתעשייה. כיוונים אפשריים, מלבד מכירה והנפקה, הינם עסקאות ביי-אאוט ועסקאות Secondary (משקיעים חדשים מחליפים משקיעים ותיקים), שראינו השנה בהיקף של כארבעה מיליארד דולר. כיוון חשיבה אחר הוא קונסולידציה ואיחוד כוחות, כפי שנעשה במיזוג בין טאבולה ואאוטבריין. בנוסף, בעוד שהצפי להנפקות בארצות הברית ל-2020 נותר חד סיפרתי, בשנים הקרובות יצטרכו עוד חברות לשקול אפיק זה לנזילות וצמיחה".

גיא הולצמן, מנכ"ל IVC, ציין ש-"דו"ח האקזיטים משקף עליה רצופה של עשור בפעילות האקזיטים בישראל. מניתוח הנתונים עולה שהכוח העיקרי המניע את הזינוק בפעילות האקזיטים המקומיים הוא הרוכשים הזרים".

"לסיכום, ניתן לומר כי בהתאמה למגמה הגלובלית בתחום, גם ההיי-טק הישראלי נהנה מתקופת שגשוג. חברות טכנולוגיה ישראליות מגייסות יותר הון המופנה לצמיחה וגידול ומנגד, תאגידים בינלאומיים וקרנות פרייבט אקוויטי רוכשות בישראל יותר חברות בצמיחה מואצת, ובתג מחיר גבוה מתמיד", הוסיף הולצמן.

תגובות

(0)